Cách dùng hàm nper trong excel để lập kế hoạch khoản vay và tiết kiệm!

Bạn muốn quản lý và kiểm soát tài chính cá nhân hiệu quả? Vậy thì mời bạn học cách dùng hàm NPER của Excel.

Lên kế hoạch cẩn thận là cần thiết để đáp ứng những mục tiêu tài chính của bản thân. Từ tiết kiệm tới cho vay, thật khó để tính thời gian đạt được mục tiêu. Đây là lúc mà hàm NPER của Excel trở nên hữu dụng. Hàm này xem xét các biến khác nhau như lãi suất, số tiền thanh toán để cho bạn những dự đoán tài chính cần thiết. Giờ hãy đi sâu vào những nguyên tắc cơ bản và phức tạp của hàm NPER. Chúng có thể giúp bạn đưa ra những quyết định tài chính sáng suốt.

Hàm NPER trong Excel là gì?

NPER là một trong số các hàm tài chính của Excel, được thiết kế để hỗ trợ bạn tạo ra những tính toán tài chính chính xác. NPER là chữ viết tắt của số kỳ hay các giai đoạn thanh toán để đạt được một mục tiêu tài chính. Hàm này giả sử các khoản thanh toán nhất quán ở mức lãi suất ổn định.

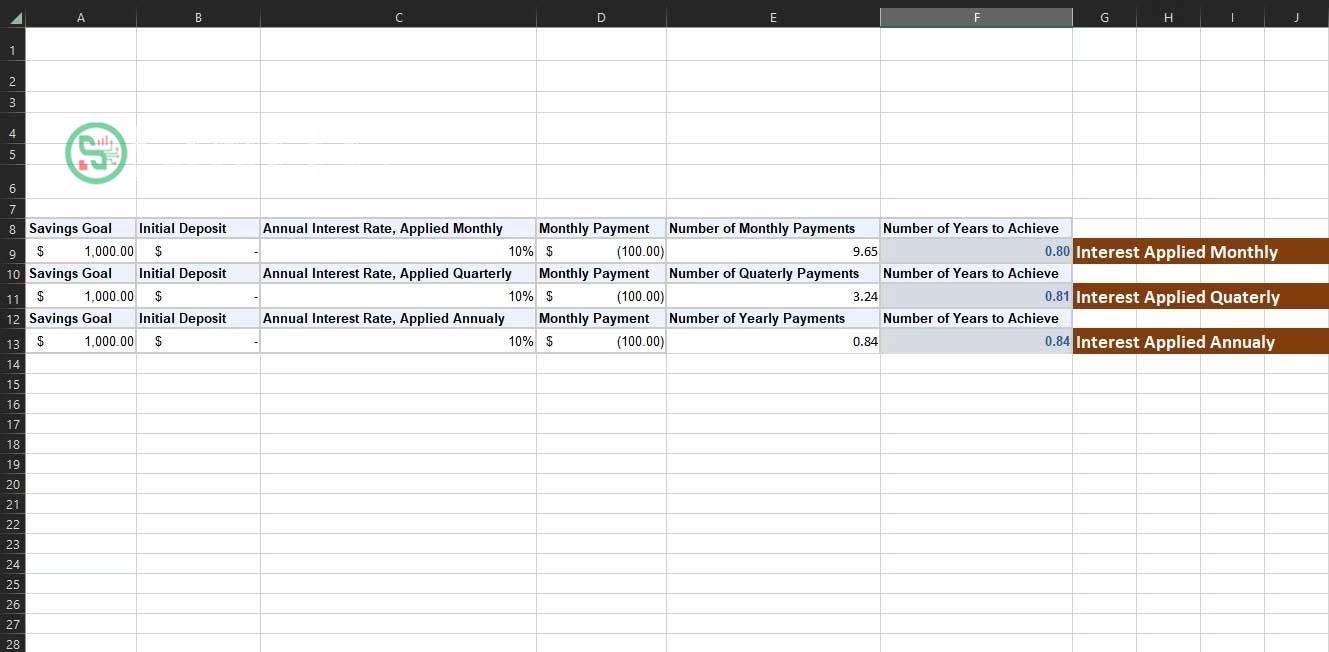

Hàm NPER tính một vài tham số và cú pháp của nó như sau:

=NPER(RATE, PMT, PV, [FV], [type])- RATE: Lãi suất cho từng giai đoạn theo phần trăm.

- PMT: Việc thanh toán liên tục được thực hiện trong từng thời kỳ.

- PV (Giá trị hiện tại): Khoản đầu tư hay cho vay ban đầu hoặc hiện tại.

- FV (Giá trị tương lai): Giá trị mục tiêu mong muốn của khoản đầu tư hoặc cho vay. Đây là tham số lựa chọn.

- Type: Cho biết các khoản thanh toán vào đầu (1) hoặc kết thúc (0) của mỗi chu kỳ. Đây là một tham số lựa chọn.

Để trống tham số FV và type sẽ đặt chúng ở giá trị mặc định bằng 0. Vì hầu hết ngân hàng đều tính lãi suất ở cuối của từng giai đoạn, tham số kiểu luôn trống. Giá trị bạn đặt vào FV phụ thuộc vào ngữ cảnh.

Ngoài type, mỗi tham số trong hàm NPER đều có chức năng riêng, có thể giúp bạn giải quyết những vấn đề tài chính thực tế trong Excel.

Hàm NPER trong Excel là gì?

Về cơ bản, hàm NPER giúp bạn xác định số lần thanh toán cần để đạt tới một mục tiêu tài chính cụ thể. Điều này có thể liên quan tới tình huống bất kỳ, từ tiết kiệm cho kỳ nghỉ, trả nợ thế chấp hoặc lên kế hoạch nghỉ hưu.

Để dùng hàm này chính xác, bạn phải nắm được hai khái niệm cơ bản: dòng tiền và khoảng thời gian thanh toán.

Dòng tiền

Hàm NPER có 3 tham số tiền tệ: Thanh toán bạn thực hiện ở từng giai đoạn, giá trị hiện tại và giá trị tương lai. Lưu ý quan trọng ở đây là không phải tất cả những giá trị này đều dương.

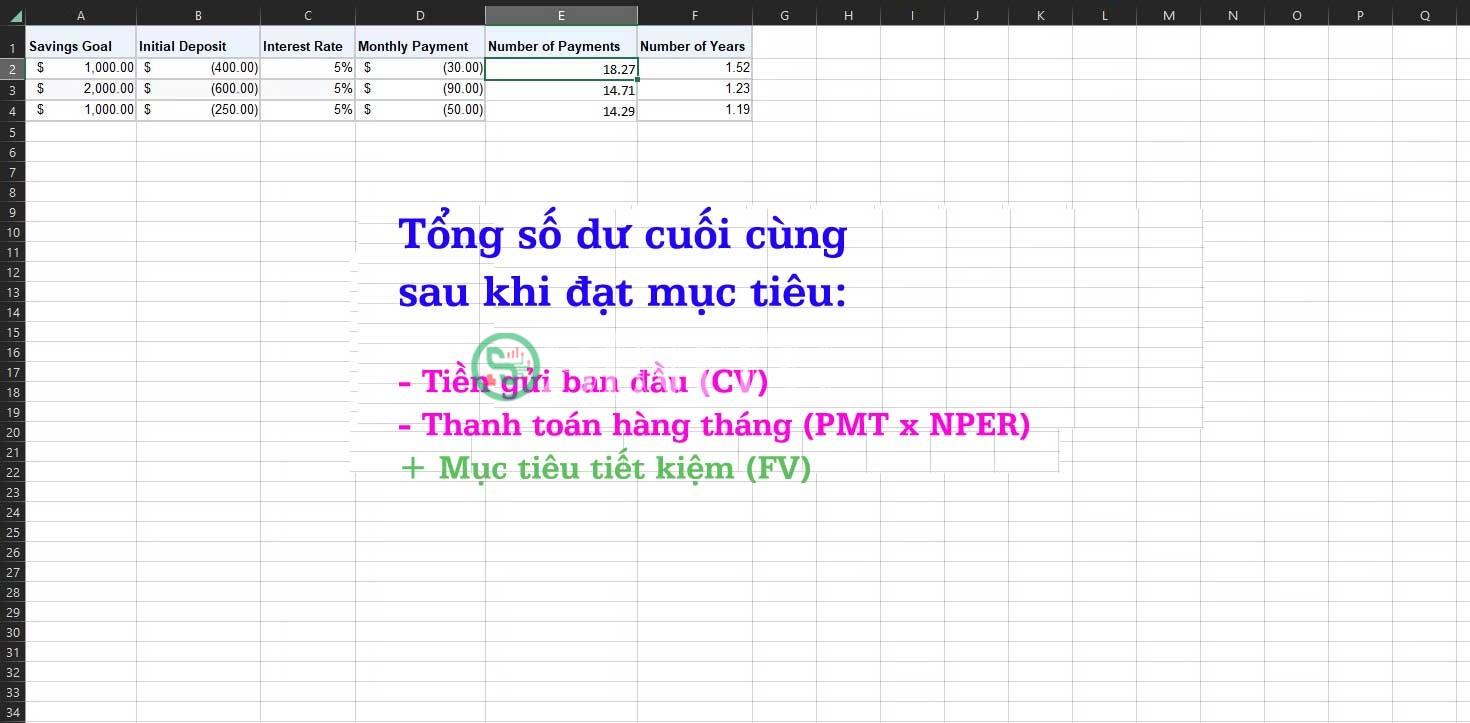

Trong tài khoản tiết kiệm, các thanh toán bạn thực hiện theo từng giai đoạn (PMT) và tổng số tiền trả ban đầu là các khoản chi phí. Ngược lại, giá trị tương lai của tài khoản tiết kiệm (FV) là doanh thu. Bạn mất PMT và PV từ ví để có được FV trong tài khoản tiết kiệm. Vì thế, bạn nên nhập PMT và PV là giá trị âm.

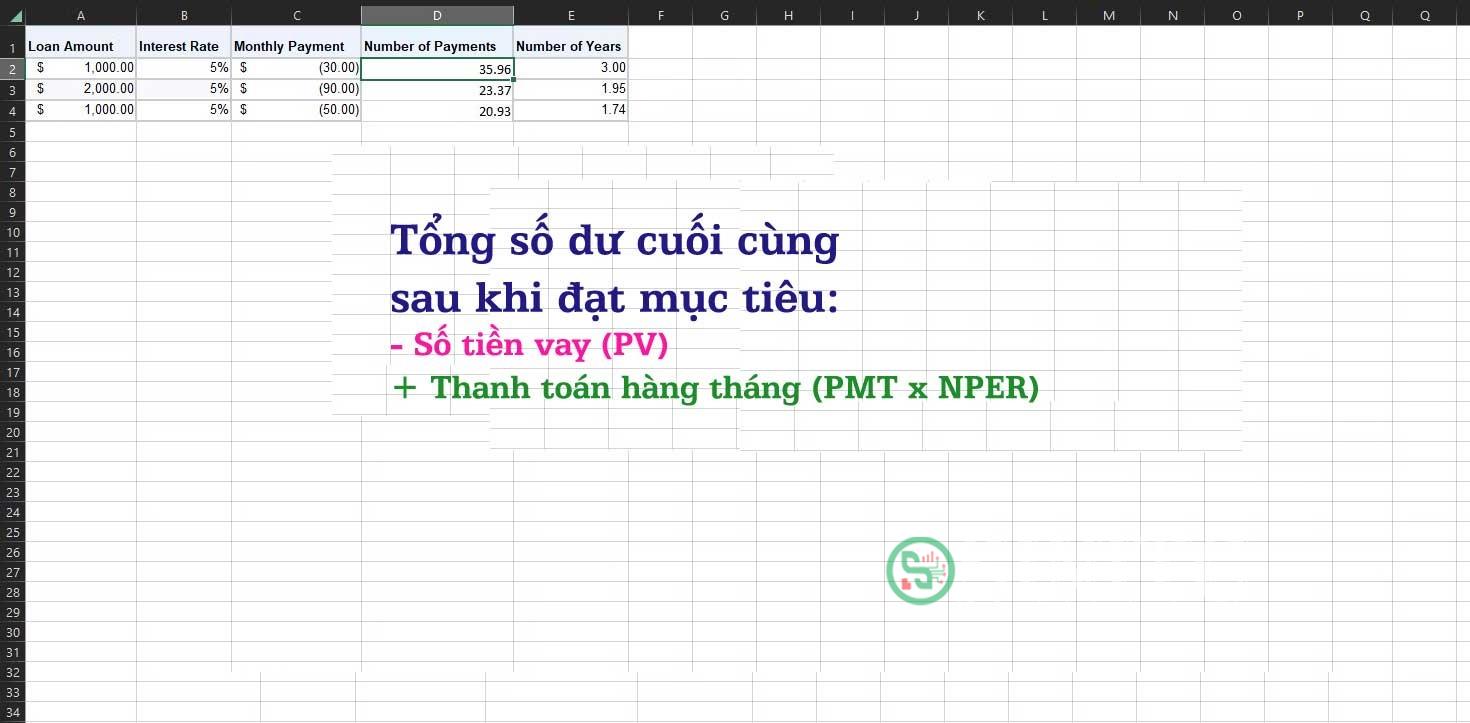

Điều ngược lại là đúng đối với các khoản vay. Đối với một khoản vay, PMT dương, PV âm và FV bằng 0. Hãy tưởng tượng một tài khoản ngân hàng với số tiền vay là giá trị hiện tại của nó. Tại đây, bạn nợ ngân hàng và phải trả số tiền vay kèm lãi suất. Bạn thanh toán hàng tháng vào tài khoản ngân hàng và bạn sẽ ngừng thanh toán khi số tiền bạn nợ bằng không.

Thanh toán bạn thực hiện theo từng tháng (PMT) là số tiền bạn đóng góp vào PV âm cho tới khi đạt 0. Vì thế, các giá trị PMT cần là dương. Nếu không trả lại khoản vay đã nhận từ ngân hàng (PV), nó sẽ tiếp tục tăng, kết quả cho số âm lớn hơn.

Khoảng thanh toán

Nhân tố cơ bản khác cần cân nhắc khi dùng NPER là khoảng thời gian thanh toán. Ở tài khoản vay và tiết kiệm, một bên sẽ nhận được nhiều hơn số tiền họ đã đưa ra bằng chi phí của bên kia. Có hai khoảng thời gian thanh toán cần xem xét ở đây: kỳ tính lãi và kỳ thanh toán.

Kỳ tính lãi đề cập đến khoảng thời gian mà ngân hàng áp dụng lãi suất cho khoản vay hoặc trả lãi cho khoản tiết kiệm của bạn. Điều này thường là mỗi tháng nhưng cũng có thể là hàng năm. Nếu ngân hàng cho biết họ sẽ cung cấp cho bạn mức lãi suất 12% cho khoản tiết kiệm của bạn và họ cộng lãi suất này mỗi năm một lần, thì vào cuối năm, bạn sẽ nhận được thêm 12% số tiền gửi ban đầu.

Tuy nhiên, nếu họ nói đó là lãi suất 12% hàng năm và họ thêm vào một chút mỗi tháng, họ sẽ không chỉ chia 12% cho 12 tháng và đưa cho bạn 1% mỗi tháng. Khi ngân hàng thêm một ít tiền lãi mỗi tháng, số tiền lãi đó cũng bắt đầu sinh ra lãi riêng (đây gọi là lãi kép). Vì vậy, đến cuối năm, bạn kiếm được hơn 12% một chút, cụ thể là 12,68%.

Mặc dù sự khác biệt có vẻ không đáng kể nhưng nó có thể tạo ra sự khác biệt lớn với số tiền gốc cao hơn trong khoảng thời gian dài hơn.

Thời hạn thanh toán đề cập đến tần suất bạn trả lại số tiền đã vay hoặc gửi thêm tiền vào khoản tiết kiệm của mình. Kết quả của hàm NPER có liên quan đến thời gian thanh toán trong PMT. Nếu giá trị bạn đặt trong PMT được thanh toán hàng tháng thì kết quả được tính bằng tháng. Nếu giá trị bạn đặt là hàng năm thì kết quả sẽ tính bằng năm.

Thời hạn thanh toán đi đôi với những gì chúng ta đã thảo luận về thời gian tính lãi. Tần suất bạn chọn cho thời hạn thanh toán phải phù hợp với tần suất của lãi suất bạn đang xử lý. Vì vậy, nếu lãi suất được áp dụng hàng tháng, bạn phải nhập giá trị thanh toán hàng tháng là PMT. Nếu không kết quả từ hàm NPER trong Excel sẽ không chính xác.

Trên đây là những điều bạn cần biết về hàm NPER trogn Excel. Hi vọng bà viết hữu ích với các bạn.

Chủ đề Tương tự

- Tags:

Không có đánh giá nào.

Viết một đánh giá.

Để bình luận vui lòng Đăng nhập tài khoản ! hoặcĐăng ký mới!

Ô tô, Xe máy

Ô tô, Xe máy Video

Video